四川个税计算器

个人所得税计算方法2019

征缴个人所得税的计算方法,个人所得税费用扣除标准原来是3500,十三届全国人大常委会第五次会议27日再次审议个人所得税法修正案草案,草案维持一审时“综合所得(包括工资、薪金所得,劳务报酬所得,稿酬所得,特许权使用费所得)减除费用标准从3500元提高至5000元”的规定,同时个人所得税税率及级数保持不变,扩大3%、10%、20%三档低税率的级距。新增了专项附加扣除项目,包括:子女教育支出、继续教育支出、大病医疗支出、住房贷款利息和住房租金以及赡养老人支出(2019/01/01后扣除)。使用超额累进税率的计算方法如下:

缴税=全月应纳税所得额*税率-速算扣除数

全月应纳税所得额=(应发工资-五险一金)-5000

实发工资=应发工资-五险一金-缴税

个税起征点2019

个人所得税是对个人(自然人)取得的各项所得征收的一种所得税。个人所得税起征点是指国家为了完善税收体制,更好的进行税制改革,而制定的税收制度。2018年6月19日,十三届全国人大常委会第三次会议召开,个人所得税免征额拟调至5000元。2018年8月底,调查显示,大部分网民希望提高个税起征点。2018年8月27日十三届全国人大常委会第五次会议通过了关于修改《个人所得税法》的决定,并于2018年10月1日起过渡施行,2019年1月1日起正式施行。

个人所得税预扣率表一(居民个人工资、薪金所得预扣预缴适用)

| 级数 | 累计预扣预缴应纳税所得额 | 预扣率(%) | 速算扣除数 |

|---|---|---|---|

| 1 | 不超过36,000元的部分 | 3 | 0 |

| 2 | 超过36,000元至144,000元的部分 | 10 | 2520 |

| 3 | 超过144,000元至300,000元的部分 | 20 | 16920 |

| 4 | 超过300,000元至420,000元的部分 | 25 | 31920 |

| 5 | 超过420,000元至660,000元的部分 | 30 | 52920 |

| 6 | 超过660,000元至960,000元的部分 | 35 | 85920 |

| 7 | 超过960,000元的部分 | 45 | 181920 |

说明:1、扣缴义务人向居民个人支付工资、薪金所得时,应当按照累计预扣法计算预扣税款,并按月办理全员全额扣缴申报。

个人所得税预扣率表二(居民个人劳务报酬所得预扣预缴适用)

| 级数 | 累计预扣预缴应纳税所得额 | 预扣率(%) | 速算扣除数 |

|---|---|---|---|

| 1 | 不超过20,000元的部分 | 20 | 0 |

| 2 | 超过20,000元至50,000元的部分 | 30 | 2000 |

| 3 | 超过50,000元的部分 | 40 | 7000 |

说明:1、应纳税所得额:劳务报酬所得、稿酬所得、特许权使用费所得,以每次收入额为预扣预缴应纳税所得额。

个人所得税税率表三(非居民个人工资、薪金所得,劳务报酬所得,稿酬所得,特许权使用费所得适用)

| 级数 | 应纳税所得额 | 税率(%) | 速算扣除数 |

|---|---|---|---|

| 1 | 不超过3,000元的部分 | 3 | 0 |

| 2 | 超过3,000元至12,000元的部分 | 10 | 210 |

| 3 | 超过12,000元至25,000元的部分 | 20 | 1410 |

| 4 | 超过25,000元至35,000元的部分 | 25 | 2660 |

| 5 | 超过35,000元至55,000元的部分 | 30 | 4410 |

| 6 | 超过55,000元至80,000元的部分 | 35 | 7160 |

| 7 | 超过80,000元的部分 | 45 | 15160 |

个人所得税税率表四(经营所得适用)

| 级数 | 应纳税所得额(含税) | 应纳税所得额(不含税) | 税率(%) | 速算扣除数 |

|---|---|---|---|---|

| 1 | 不超过30,000元的部分 | 不超过28,500元的部分 | 5 | 0 |

| 2 | 超过30,000元到90,000元的部分 | 超过28,500元至82,500元的部分 | 10 | 1500 |

| 3 | 超过90,000元至300,000元的部分 | 超过82,500元至250,500元的部分 | 20 | 10,500 |

| 4 | 超过300,000元至500,000元的部分 | 超过250,500元至390,500元的部分 | 30 | 40,500 |

| 5 | 超过500,000元的部分 | 超过390,500元的部分 | 35 | 65,500 |

说明:1、本表含税级距指每一纳税年度的收入总额,减除成本,费用以及损失的余额。

相关推荐:

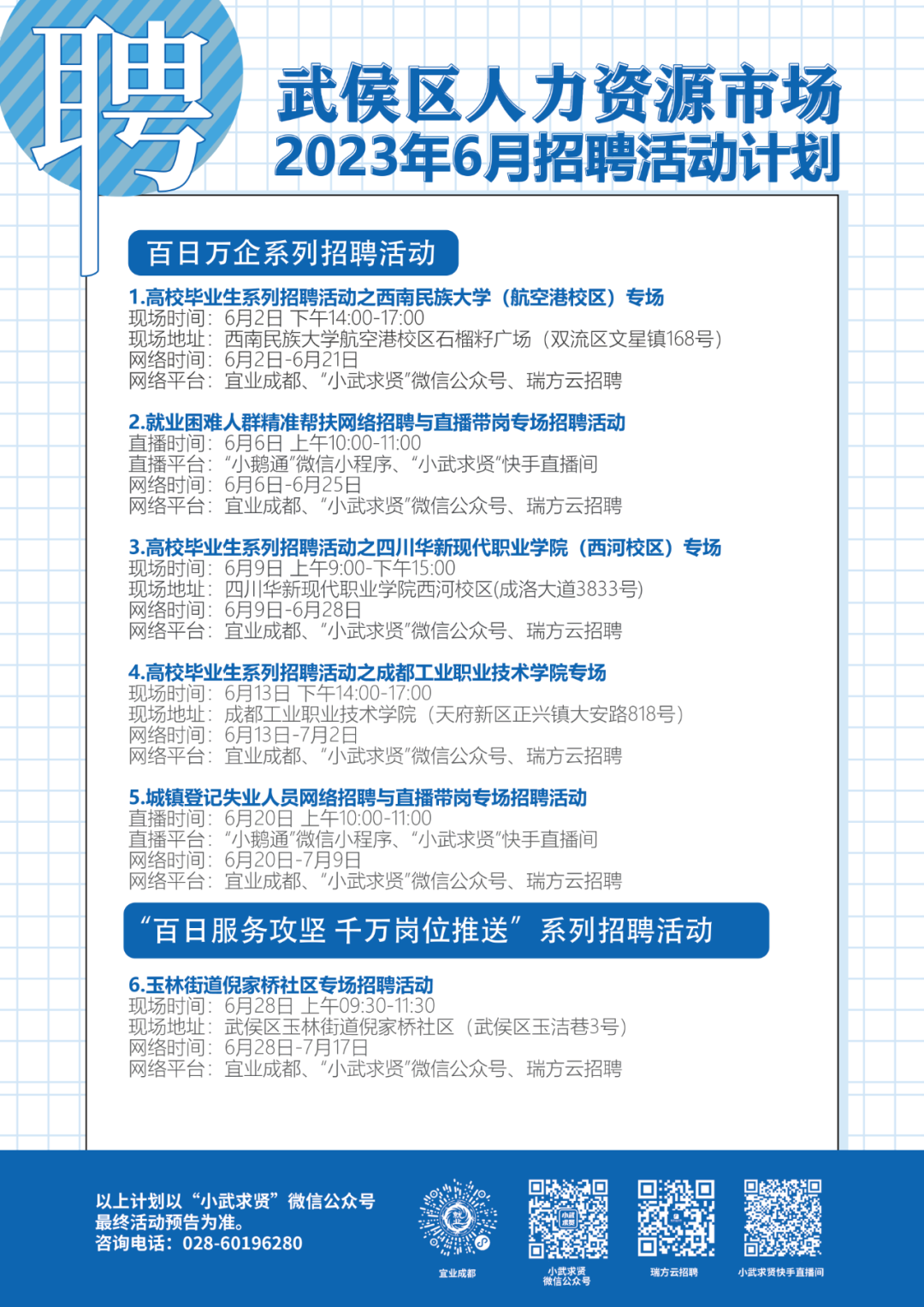

瑞方人力全力推进武侯区人力资源市场建设,多渠道拓宽就业空间

就业是最大的民生,一头连着万家灯火,一头系着经济大局。党的二十大报告明确提出,实施就业优先战略,强化就业优先政策,健全就业公共服务体系,加强困难群体就业兜底帮扶,消除影响平等就业的不合理限制和就业歧视,使人人都有通过勤奋劳动实现自身发展的机会。

作为公共就业服务的窗口式载体,武侯区灵活从业劳务市场/武侯区人力资源市场由武侯区人社局打造,并通过公开招标的方式确定由瑞方人力运营,竭力打造“一中心多节点、线上线下结合”的高质量公共就业服务体系,以建成西部优质的公共人力资源市场为目标,提供人才招聘、人才培训、职业指导、单位用工、灵活从业人员劳务服务等公共人力资源服务。

5月

武侯区人力资源市场走进高校、街道、社区

依托宜业成都、

小武求贤微信公众号、瑞方云招聘等网络平台

共组织开展线上线下招聘会12场

组织企业340家

发布岗位信息20000余条

求职人员登记3000余人

网络浏览量高达12万人次

武侯区华兴街道三河社区、簇桥街道龙井社区“就业服务小站”挂牌仪式

也圆满举行

6月

武侯区人力资源市场

将持续组织开展多场丰富多彩的招聘会

全力为广大求职者提供公共就业服务

为广大用人单位提供公共招聘服务

下附武侯区人力资源市场2023年6月招聘计划

欢迎广大求职者与企业积极参与

关注瑞方HRO

了解最新社保动态

社保公积金常识/养老待遇享受/医疗报销

购房限购政策/积分落户/公积金贷款

帮助每一家企业提升自己核心竞争力

瑞方人力,国内知名人力资源流程外包服务品牌,连续两年四川服务业企业100强,四川省服务业“三百工程”重点企业,四川省人力资源服务5A级机构,成都市人力资源服务骨干企业。致力于为合作企业提供规范的岗位外包、人事外包、劳务派遣、薪税服务、行业猎头以及培训咨询等全方位、多层次的顾问式人力资源服务解决方案。

单位业务合作请联系:4000-028-820

个人业务咨询请联系:4000-028-821

四川省个人所得税计算器|2018-2019年个税计算器,采用最新个税税率表,提供工资、薪金、税后工资所得、年终奖、劳务报酬、稿酬所得、财产租赁转让等个税算法,个税改革、起征点变化后最好用的个税计算器。